みなさん、こんにちは!今日は株式市場でよく使われるテクニカル指標の一つ、MACDについて解説します。

MACDとは?

MACDとは、Moving Average Convergence Divergence(移動平均収束拡散)の略で、投資家やトレーダーの間でよく使用されています。この指標は、相場のトレンドの変化を把握し、売買のタイミングを見極めるために役立ちます。

MACDの計算

MACDの計算には、下記の式で表されます。

MACD=短期EMAー長期EMA

EMA(Exponential Moving Average)とは、指数平滑移動平均のことで直近の株価に重きを置いて計算された移動平均線です。一般的に短期EMAには12日間、長期EMAには26日間の期間が使われます。

実際に使用するときは、MACDをさらに9日間の期間の平均線である「シグナル線」と呼ばれる単純移動平均線と合わせて使用します。

MACDのグラフ解説

MACDのグラフには、MACD、シグナル線、およびOSCI(MACDとシグナル線の差)が表示されます。

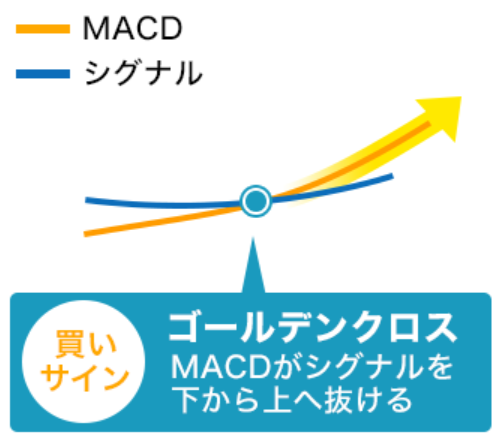

MACDがシグナル線を上回ると、トレンドが上昇していることを示します。

このときの交差する角度が深いほど、信頼性が高くなります。

このような状態をゴールデンクロスといい、買いのサインとなります。

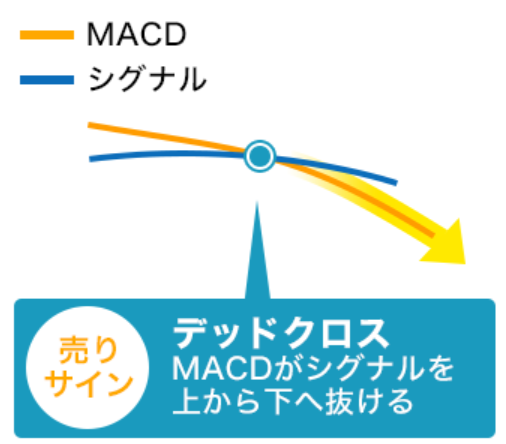

逆に、MACDがシグナル線を下回ると、トレンドは下降していることを示します。

このときも交差する角度が深いほど、信頼性が高くなります。

このような状態をデッドクロスといい、売りのサインとなります。

ヒストグラムはMACDとシグナル線の差を示し、トレンドの強さや勢いを判断するのに役立ちます。ヒストグラムが上に伸びているときは上昇トレンド、下に伸びているときは下降トレンドであり、ヒストグラムの長さが長いほど大きなトレンドが出ていることを表します。

MACDは特に短期のトレンドを追うのに適しており、日足や週足のチャートで使用されることが多いです。

トレンドの変化を早期に捉えて売買のタイミングを見極めることができるため、駆け出しの投資家から熟練の投資家まで広く利用されています。

MACDを使う際の注意点

注意点

- MACDは過去のデータに基づいて計算されるため、将来のトレンドを正確に予測することはできません。

- MACDは単独で使用するよりも、他のテクニカル指標や価格パターンと組み合わせて使用することをおすすめします。

- MACDはトレンドが発生している局面で有効ですが、一定の価格帯で上下を繰り返すレンジ相場では有効ではありません。

- MACDは突発的な株価の動きを捉えることができないため、小型株などの値動きが激しい銘柄では使用しない方が良いでしょう。

便利で簡単に使うことのできるMACDですが、万能ではありません。そのため、ほかのテクニカル指標と合わせて使うことを推奨します!

MACDと組み合わせるのにおすすめな指標

ポイント

- ボリンジャーバンドで上昇の初動を捉える:ボリンジャーバンドが一旦収縮してから、拡大しながら株価が上昇していることを確認します。バンドが収縮した状態から、株価が上昇し始める初動のポイントを見つけることが重要です。上昇し始めのシグナルとして、株価がバンドの上限を上抜ける場合が多いです。

- MACDでトレンドの持続性を判断する:その後に中心線を下抜けずに、バンドの上限付近で推移します。その後に高値を更新し始めて、株価が上昇していきます。またその後、株価は+2σに沿って上昇していきますが、これはバンドウォークと呼ばれる現象です。加えてMACDはゴールデンクロスしてから、上向きの状態を維持していることがわかります。

- 利益確定:最終的には株価が+1σを下回るか、またはMACDがデットクロスするとトレンドが終わりますので、そこで利益確定となります。

ボリンジャーバンドで上昇の初動を捉え、その後MACDでトレンドの持続性を判断し、適切なタイミングで利益を確定するという流れになります。